「自己資本規制比率」確認ページ(2025年5月23日)

| 決算年月 | 自己資本規制比率 |

| 2024年 6月 | 1,812.8% |

| 2024年 9月 | 1,853.1% |

| 2024年12月 | 1,867.1% |

| 2025年 3月 | 1,869.6% |

(デモ版)トルコリラおよび南アフリカランド債券外国為替スプレッドの変更について

2025年2月28日現在

外国株式、外国債券、外貨建MMF等のお取引につきまして、当社基準為替レートに為替スプレッドを反映した為替レートが適用されます。

- お買付の場合、基準為替レートにスプレッド分がプラスされます。

- ご売却の場合、基準為替レートからスプレッド分がマイナスされます。

- 外国債券償還の場合は、スプレッドはありません。

- 当社の基準為替レートは、東京外国為替相場の実勢相場に基づいて決定されます。

- 外貨建MMFを解約の場合は、三菱UFJ銀行の外国為替相場TTB(SPOT RATE)に基づいて基準為替レートを決定します。

| 米ドル | 外国株式 | ±0.5円 |

| トルコリラ | 外国債券 | ±0.3円 |

| 外貨建MMF | ±0.0円(※1) | |

| 南アフリカランド | 外国債券 | ±0.3円 |

| メキシコペソ | 外国債券 | ±0.25円 |

(※1)

外貨建MMFの解約時為替スプレッド(手数料): 三菱UFJ銀行 2.5円 + 当社 0.0円

1トルコリラ4.70円の場合、2.20円(TTB)- 0.0円 = 2.20 円 が当社適用レートです。

注:三菱UFJ銀行のTTBは、取引を確約されるものではありません。

※急激な為替相場変動があった場合は、基準為替レートの提示の一時中断や、レート変更を行う場合があります。

※上記スプレッドは、予告なく変更する場合があります。

※詳細は、お取引部店までお問合せく ださい。なお、お取引にあたっては必ず契約締結前交付 書面をよくお読みいただき、お客様ご自身で投資のご判断をしていただくようお願いいたします。

(※デモ版)最良執行方針

2023年12月25日改定

東武証券株式会社

この最良執行方針は、金融商品取引法第40条の2第1項の規定に従い、お客さまにとって最良の取引の条件で執行するための方針および方法を定めたものです。

当社では、お客さまから国内の金融商品取引所市場に上場されている有価証券のご注文を受託した際に、お客さまから取引の執行に関するご指示が ない場合につきましては、以下の方針に従い執行することに努めます。

1.対象となる有価証券

| (1) | 国内の金融商品取引所市場に上場されている株券、新株予約権付社債券、ETF(株価指数連動型投資信託受益証券)およびREIT(不動産投資信託の投資証券)等で、金融商品取引法施行令第16条の6に規定される「上場株券等」 |

| (2) | フェニックス銘柄である株券および新株予約権付社債券で、金融商品取引法第67条の18第4号に規定される「取扱有価証券」につきましては当社では取扱いしておりません。 |

2.最良の取引の条件で執行するための方法

当社においては、お客さまからいただいたご注文に対し当社が自己で直接の相手となる売買は行わず、すべて委託注文として取次ぎます。

(1)上場株券等

当社においては、最良の取引の条件として最も有利な価格で執行すること以外のお客さまの利益となる事項を主として考慮するため、お客さ まからいただいた上場株券等に係るご注文は、原則、国内の金融商品取引所市場に取次ぐこととし、私設取引システム(以下「PTS」という。)への取次ぎを含む取引所外売買の取扱いは行いません。

| ① | お客さまから委託注文を受託いたしましたら、速やかに国内の当該銘柄が上場している金融商品取 引所市場に取次ぐことといたします。金 融商品取引所市場の売買立会時間外に受託した委託注文については、金融商品取引所市場における売買立会が再開された後に金融商品取引所市場に取次ぐことといたします。 |

|

| ② | ①において、委託注文の金融商品取引所市場への取次ぎは、次のとおり行います。 |

|

| (a) | 上場している金融商品取引所市場が1箇所である場合(単独上場)には、当該金融商品取引所市場へ取次ぎます。 |

|

| (b) | 複数の金融商品取引所市場に上場(重複上場)されている場合には、当該銘柄の一定期間における売買高等に基づき、最も流動性が高い市場として当社が選定した金融商品取引所市場に取次ぎます。 |

|

| (c) | (a)または(b)により選定した金融商品取引所市場が、当社が取引参加者または会員となっていないところである場合には、当該金融 商品取引所市場の取引参加者、または会員のうち当該金融商品取引所市場へのご注文の取次ぎについて契約している者を経由して、当該金融 商品取引所市場に取次ぎます。 |

|

| ③ | 期限を指定された注文をお受けしている期間中に、2(b)の金融商品取引所市場が変更された場合には原則として当初の受注時の金融商品 取引所市場で執行を継続いたします。ただし、お客さまからのご指示があれば、変更後の金融商品取引所市場に取次ぐこととします。 |

|

3.当該方法を選択する理由

(1)上場株券等

PTSを含め複数の金融商品取引所市場等から最良気配を比較し、より価格を重視することはお客さまにとって最良の執行となり得ると考えられます。当社でこのような執行を行うためにはシステム開発等を行う必要がありますが、社内で検討した結果、システム開発等を行うことによりお客さまにお支払いいただく手数料等の値上げが必要と考えております。システム開発等に伴う費用等について精査した結果、お客さまにとっては、複数の金融商品取引所市場等から最良気配を比較することによる価格改善効果よりも、手数料等の値上げによる影響が大きいと考えられるため、PTSへの取次ぎを含む取引所外売買の取扱いをせず、国内の金融商品取引所市場に取次ぐことが最も合理的であると判断しました。

金融商品取引所市場は、多くの投資家の需要が集中しており、取引所外売買と比較すると、流動性、 約定可能性、取引のスピード等の面で 優れていると考えられ、ここで執行することがお客さまにとって最も合理的であると判断しました。また、複数の金融商品取引所市場に上場 されている場合には、その中で最も流動性の高い金融商品取引所市場において執行することが、お客さまにとって最も合理的であると判断しました。

4.その他

(1)次に掲げる取引については、2.に掲げる方法によらず、それぞれ次に掲げる方法により執行いたします。

| ① | お客さまから執行方法に関するご指示(執行する金融商品取引所市場のご希望、執行に係る条件等 のご希望等)があった取引は、当該ご 指示いただいた方法により執行いたします。 |

| ② | 投資一任契約等に基づく取引については、投資一任契約等に基づく執行は取扱いしておりません。 |

| ③ | 制度信用取引における返済の注文については、お客さまが新規建のご注文を執行した市場において、反対売買を執行いたします。 |

| ④ | 取引約款等において執行方法を特定している取引は、当該取引約款等で定めた執行方法といたします。 |

| ⑤ | 単元未満株の取引については、水戸証券株式会社を経由して単元未満株を取扱っているリテラ・クレア証券株式会社に取次ぐ方法といた します。 |

| ⑥ | 特定投資家のお客さまで事前に執行方法についての別途の取決めをしている場合は、お客さまの個別取引に係る固有のニーズを勘案し、 お客さまとの事前の取決めの範囲内で最も合理性が高いと当社が判断する方法とします。 |

| ⑦ | 国内の金融商品取引所市場に上場されている外国証券の取引において国内の金融商品取引所市場 への取次ぎをご希望の場合は、上述2. に掲げる方法により取次ぐこととします。なお、売却注文の場合、国内の保管機関に寄託されている証券については、上述2.に掲げる方法 により国内の金融商 品取引所市場に取次ぐこととし、当社の取次ぎ証券会社が海外保管機関に寄託している証券については、外国取引として取扱うこととします |

(2)システム障害等により、やむを得ず、最良執行方針に基づいて選択する方法とは異なる方法により執行する場合がございます。その場合でも、その時点で最良の条件で執行するよう努めます。

(3)上場株券等の取次先 当社は、東京、名古屋、地方証券取引所市場での執行は、水戸証券株式会社を経由して、当該金融商品取引所市場に取次ぎます。

以上

最良執行市場選定基準

複数の金融商品取引所市場に上場(重複上場)する上場株券等について、お客様からの委託注文を取次ぐ最良執行市場(以下、優先市場)の選定基準は次 の通りです。尚、選定基準については株式会社QUICKの「優先市場」の選定基準を採用しております。

(1)株券等

- 単独上場時はその取引所を採用します。

- 複数取引所に上場している場合は、直近3ヶ月間の日次売買高の優劣を営業日数分比較し、評点化した後、月末時点で判定し、翌 月第一営業日から適用します。

※日々の売買高の優劣判定に使用する市場は、東京証券取引所、名古屋証券取引所、地方証券取引所の立会取引のみが対象です。 - 追加上場時は、追加上場した取引所の立会い期間が3ヶ月に満たない場合、追加上場してから判定日(月末)までの日次売買高で優劣を判定します。なお、月中に追加上場した場合、判定日(月末)までの優先市場は、追加上場前の優先市場を引き継ぎます。

- 複数市場に上場している株式で、優先市場に設定されている市場が整理銘柄に割り当てられた場合、優先市場から除外します。

当該市場の上場廃止後に継続して上場する市場が存在する場合を対象とします。

見直しの反映タイミングは、整理銘柄割当日の二営業日後とします。但し、15時すぎに当日割当が発表された場合は、三営業日 後に見直します。

※割当日が休日の場合、翌営業日を起点とします。

※整理銘柄割当における優先市場の見直しは、過日分売買高による判定で行います。

※月末営業日の整理銘柄割当の場合、

翌月第一営業日反映の月次選定基準から当該市場を除外し判定します。

但し、月末営業 日の15時すぎに当日割当が発表された場合は、二営業日後に見直します。

上場全市場において上場廃止になる見込みがある場合は、上記変更を保留する場合があります。

(2)新株予約権付社債等

- 単独上場時はその取引所を採用します。

- 複数取引所に上場している場合、および新規上場時に複数市場に同時上場する場合は、以下の基準で判定します。

東京証券取引所 > 名古屋証券取引所 の順

以上

(確認用)取扱商品

当社は、創業以来一貫して「地域密着」をモットーに営業活動を展開しております。これからもお客様の大切な資金を安全かつ有利に運用されるよう価値のある情報提供と質の高いアドバイスを行い、地域社会に貢献してまいります。

※ご投資に係わる手数料等およびリスクについて

弊社のホームページに記載の商品等にご投資いただく際には、各商品等に所定の手数料や諸経費等をご負担いただきます。また、各商品等には価格の変動等による損失を生じるおそれがあります。各ページに記載された各商品へのご投資に係わる手数料等及びリスクにつきましては、当サイトの当該商品等の契約締結前交付書面、目論見書などが掲載されたページに記載されておりますので、当該ページをお開きいただき、よくお読みください。

主なお取扱商品

▶︎ 国内上場株式

▶︎ 信用取引(制度信用のみ)

▶︎ 外国株式

▶︎ 転換社債型新株予約権付社債(CB)

▶︎ 外貨建て債券

▶︎ 個人向国債

▶︎ 投資信託

▶︎ (1)運用会社(投資信託会社)別一覧

▶︎ (2)商品分類投資対象一覧

▶︎ (3)投資対象エリア別一覧

▶︎ (4)重要情報シート(個別商品編)

▶︎ 公社債投信

▶︎ 指数先物・オプション

*上記以外につきましては、お近くの営業店にお尋ね下さい。

契約締結前交付書面

▶︎ 金銭・有価証券の預託、記帳及び振替に関する契約のご説明

▶︎ 上場有価証券等書面

▶︎ 信用取引の契約締結前交付書面

▶︎ 円貨建て債券の契約締結前交付書面

▶︎ 外貨建て債券の契約締結前交付書面

▶︎ 個人向国債の契約締結前交付書面

▶︎ 指数先物・オプション取引の契約締結前交付書面

(確認用)「お客様本位の業務運営方針」について

東武証券株式会社

1. お客様本位の業務運営を実現するための方針

当社は、お客様本位の業務運営を実現するための方針を示し、その内容を定期的に見直してまいります。

2. お客様の最善の利益の追求

当社は、お客様の資産形成のサポートを大前提とし、対面営業による営業活動のなかでお客様の利益を重視した業務遂行を図るよう、タイムリーな情報提供等による接触を強化するとともに、商品の仕入れを吟味検証していくよう努めてまいります。

3. 利益相反の適切な管理

当社は、お客様の利益が不当に害されることのないよう「利益相反管理方針」を制定し、当該方針に基づき適正に業務を遂行するとともに、利益相反を管理する部署を設置し、お客様との取引の実施状況を適切に管理しております。

※当社の「利益相反管理方針の概要」はこちらをご覧ください。

4. 手数料の明確化

当社は、金融商品の購入・売却等に対して各種手数料をいただいておりますが、これらの手数料は、お客様に対する様々な情報やサービスをご提供する対価として、設定させて頂いております。

内容といたしましては、営業担当者がお客様に対して直接行う商品・サービスに関するご説明、お客様へのサービスに付随して発生する各種報告資料の郵送やシステムの維持等に係る費用でございます。

手数料等につきましては、当社ホームページ、契約締結前交付書面、上場有価証券書面、目論見書等でご確認いただけます。

※詳しくはこちらからご覧ください。

5. 重要な情報の分かりやすい提供

当社は、推奨等を行う商品・サービスに関する情報を明確にお伝えし、誤解の招くことのないよう努めてまいります。また、場合によっては、ご家族を交えて説明させていただくことがあります。

※当社の「重要情報シート(金融事業者編)」はこちらからご覧ください。

※「重要情報シート(個別商品編)はこちらからご覧ください。

6. お客様に相応しいサービスの提供

当社は、「金融サービスの提供に関する法律」に基づき「勧誘方針」を制定・公表するとともに、お客様の投資目的やリスク許容度に応じ、適切な金融商品をご選択いただけるよう商品を揃え、お客様の投資判断に必要な情報の提供をいたします。

また、市場の動向等を通じて、適切なアフターフォローを行うよう努めてまいります。

また、お客様に安心して取引を継続していただくために、お預りしている資産に関して適切に状況報告を行うとともに、金融商品や取引に関する情報提供を継続的に行い、必要に応じて見直しのご提案をさせていただきます。

ご高齢のお客様に対しては、金融商品のリスク等により必要な場合に、上席者が同行するなどご理解いただけるよう丁寧な説明に努めています。

※当社の「勧誘方針」はこちらからご覧ください。

7. 従業員に対する適切な動機付けの枠組み等

当社は、お客様へ真心を込めてサポートできるよう日々取り組んでおります。そのために、適切なアドバイスが出来るよう法令順守はもとより、より高い知識と良識を持ち、お客様の満足度が得られるよう教育指導していきます。

従業員の評価体系につきましても、手数料や収益に偏ることなく、新規顧客の獲得、新規資金の導入等での評価を取り入れるなどして動機付けをしております。

以上

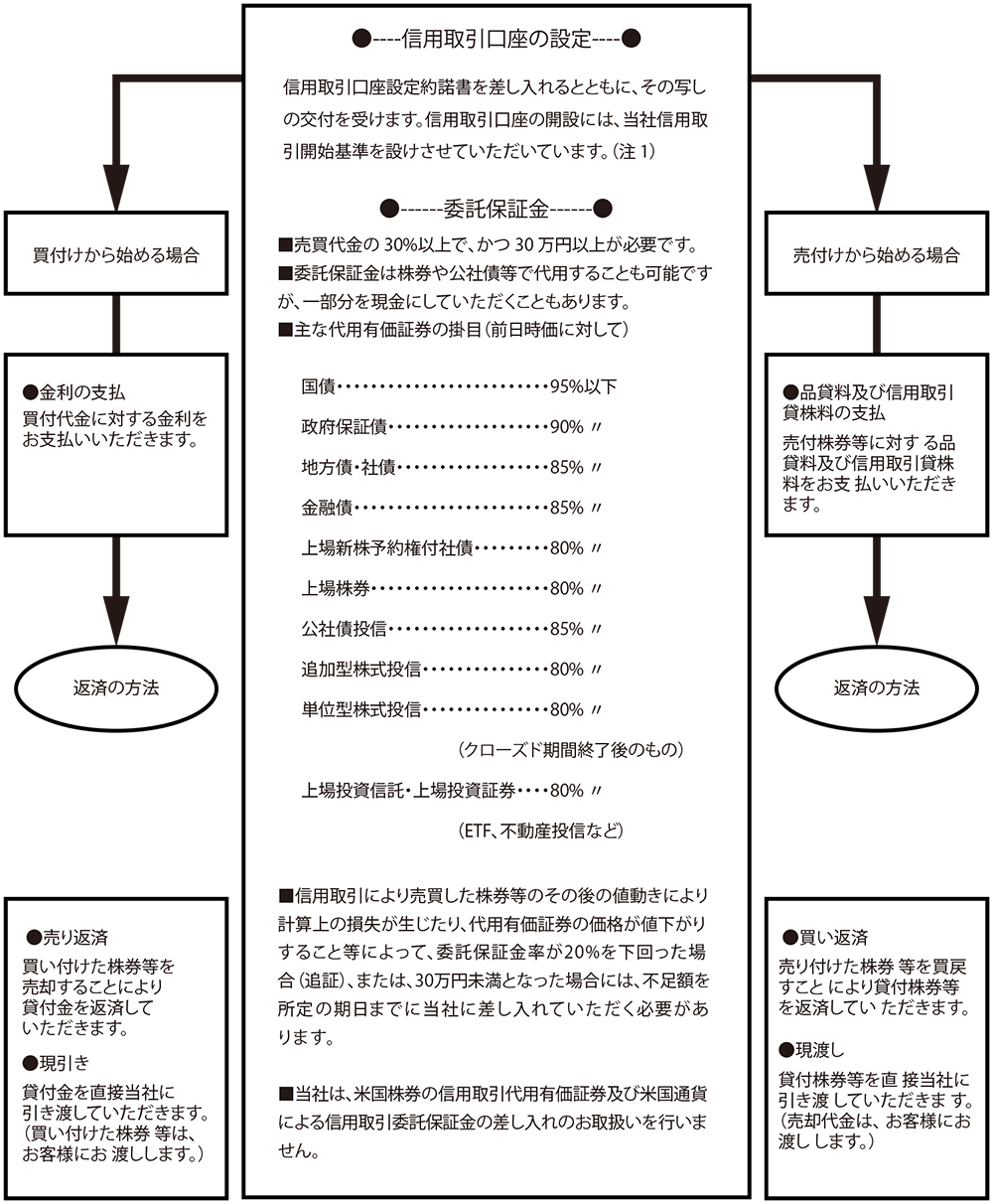

信用取引の契約締結前交付書面(確認用)

(この書面は、金融商品取引法第 37 条の 3 の規定によりお渡しするものです。)

この書面には、信用取引を行っていただく上でのリスクや留意点が記載されています。あらかじめよくお読みいただき、ご不明な点は、お取引開始前にご確認ください。

- 信用取引は、お客様に一定の保証金(委託保証金)を当社に担保として差し入れていただき、売付けに必要な株券(※)、優先出資証券、投資信託の受益証券、投資証券等(以下「株券等」といいます。)や買付けに必要な資金を当社からお客様にお貸しして売買を行っていただく取引です。

- 信用取引には、2つの種類があります。具体的には、「制度信用取引」と「一般信用取引」の2種類があります。この2つの信用取引の間には、利用できる銘柄の範囲や返済の期限等について異なる制約がありますので、ご注意ください。なお、当社においては「制度信用取引」のみとさせていただきますのでご了承願います。

- 信用取引には、金融商品取引所で行われるものの他、PTS(私設取引システム)において行われるもの(「PTS信用取引」といいます。)がありますが、当社ではPTS信用取引は扱っておりませんので、この書面に記載されている事項は、すべて金融商品取引所で行われるものを対象としています。

- 信用取引は、多額の利益が得られることもある反面、多額の損失が発生する可能性をも合わせもつ取引です。したがって、取引を開始する場合又は継続して行う場合には、取引の仕組みやリスクについて十分に把握するとともに、投資者自らの資力、投資目的及び投資経験等に照らして適切であると判断する場合にのみ、自己の責任において行うことが肝要です。

(※)株券…この説明書では株券を中心に説明しておりますが、優先出資証券、投資信託の受益証券、投資証券等につきましても、基本的に取扱いは同じです。

手数料など諸費用について

- 信用取引を行うにあたっては、別紙「東武証券取引手数料」に記載の売買手数料をいただきます。なお、手数料など諸費用については、決済時に清算されます。

- 名義書換料(消費税込)として、建玉が権利確定日及び決算期を越える時、取引単位あたり55円(1円未満は切り捨て)をいただきます。ただし、大幅な株式分割が行われた場合などは、証券金融会社からの連絡により調整させていただくことがあります。

- 信用管理費(消費税込)として買・売建玉ともに約定日から1ヶ月の応当日を経過する都度1株につき10銭(単位未満株制度の適用を受けない銘柄については、1株につき110円)上限1,100円、下限110円をいただきます。(信用期日までお持ちになった場合の上限は、5,500円をいただきます。)

- 信用取引の買付けの場合、買付け代金に対する金利をお支払いいただきます。また、売付けの場合、売付け株券等に対する貸株料及び品貸料をお支払いいただきます。

委託保証金について

- 信用取引を行うにあたっては、別紙1「信用取引の基本的な流れ」に記載の委託保証金(有価証券により代用することが可能です。)を担保として差し入れていただきます。

- 当社では、委託保証金は、売買代金の30%以上で、かつ30万円以上が必要です。レバレッジ型ETF等の一部の銘柄の場合や市場区分、市場の状況等により、30%を上回る委託保証金が必要な場合がありますので、ご注意ください。また、有価証券により代用する場合の有価証券の種類、代用価格等は、別紙2「代用有価証券の種類、代用価格等」に定めるところによります。また、初めて信用取引を行っていただく際には、別途「信用取引開始基準」を設けさせていただいております。

信用取引のリスクについて

信用取引は、少額の委託保証金で多額の取引を行うことができることから、時として多額の損失が発生する可能性を有しています。したがって、信用取引の開始にあたっては、下記の内容を十分に把握する必要があります。

- 信用取引を行うにあたっては、株式相場、金利水準、為替相場、不動産相場、商品相場等の変動や、投資信託、投資証券、預託証券、受益証券発行信託の受益証券等の裏付けとなっている株式、債券、投資信託、不動産、再生可能エネルギー発電設備、公共施設等運営権、商品、カバードワラント等(以下「裏付け資産」(※1)といいます。)の価格や評価額の変動に伴い、信用取引の対象となっている株式等の価格が変動することによって損失が生じるおそれがあります。また、その損失の額が、差し入れた委託保証金の額を上回るおそれがあります。

- 信用取引の対象となっている株式等の発行者又は保証会社等の業務や財産の状況に変化が生じた場合や、裏付け資産の発行者又は保証会社等の業務や財産の状況の変化が生じた場合、信用取引の対象となっている株式等の価格が変動することによって損失が生じるおそれがあります。また、その損失の額が、差し入れた委託保証金の額を上回るおそれがあります。

- 信用取引により売買した株券等のその後の値動きにより計算上の損失が生じたり、代用有価証券の価格が値下がりすること等によって、委託保証金率が20%を下回った場合(追証)、または、30万円未満となった場合(最低保証金割れ)には、不足額を所定の期日までに当社に差し入れていただく必要があります。

- 所定の期日までに不足額を差し入れない場合や、約諾書の定めによりその他の期限の利益の喪失の事由に該当した場合には、損失を被った状態で建玉(信用取引のうち決済が結了していないもの)の一部又は全部を決済(反対売買又は現引・現渡)される場合もあります。更にこの場合、その決済で生じた損失についても責任を負うことになります。

- 信用取引の利用が過度であると金融商品取引所が認める場合には、委託保証金率の引上げ、信用取引の制限または禁止の措置等をとることがあります。

※ 詳細は、各取引所で公表されている「日々公表銘柄の指定等に関するガイドライン」及び「信用取引に係る委託保証金の率の引上げ措置等に関するガイドライン」でご確認いただけます。

また、当社が独自に、委託保証金率の引上げ、信用取引の制限または禁止の措置等をとることがあります。 - 信用取引においては、最良執行方針に従って選定した市場の変動の有無に係わらず、新規建の信用取引を執行した市場と同一の市場で反対売買(決済)を執行いたします。

このように信用取引は、お客様の投資した資金に比べて大きな利益が期待できる反面、価格の変動が予想と違った場合には、損失も大きくなります。したがって、信用取引を利用するときは、その仕組みをよく知り、お客様自身の判断と責任において行うようお願いいたします。

信用取引は、クーリング・オフの対象にはなりません

- 信用取引に関しては、金融商品取引法第37条の6(書面による解除)の規定の適用はありません。

信用取引の仕組みについて

制度信用取引

- 制度信用取引とは、金融商品取引所に上場している株券等を対象とし、品貸料及び返済期限等が金融商品取引所の規則により決定されている信用取引です。また、制度信用取引によって行った売買の決済のために、当社は証券金融会社から売付株券等及び買付代金を金融商品取引所の決済機構を通じて借り入れること(貸借取引)ができます。

- 制度信用取引ができる銘柄は、株券等のうち、金融商品取引所が決めた銘柄(制度信用銘柄)に限られます。なお、制度信用銘柄で買付けができる銘柄は、金融商品取引所が定めた銘柄(制度信用銘柄)に限られます。また、売付けができる銘柄は、制度信用銘柄のうち金融商品取引所が定めた銘柄(貸借銘柄)に限られます。

- 制度信用取引の返済期限は最大6か月と決められており、6か月を超えて制度信用取引を継続することはできません。なお、制度信用取引を継続することが適当でないと認められるときには、制度信用取引の返済期限(6か月)の定めにかかわらず、金融商品取引所により返済期限の変更(返済期限の繰上げ)が行われることがありますので、ご注意ください。

- 制度信用取引における金利、貸株料は、その時々の金利情勢等に基づき、お客様と当社との合意によって決定されることになります(※2)。また、金利、貸株料は、金利情勢等によって変動する場合がありますので、当社にご確認ください。

また、貸借銘柄について、証券金融会社において株不足(貸借取引残高において貸株数が融資株数を上回った状態)が生じ、この株券等を調達するための費用がかかった場合には、売り方は品貸料(いわゆる逆日歩)を支払い、買い方はこれを受け取ることになりますが、品貸料は、その時々の株券調達状況等に基づき決定されることとなります(※2)。 - 制度信用取引について売り方のお客様からお支払いいただく貸株料は、品貸料とは異なり、買い方のお客様がこれを受け取るものではありません。

なお、貸株料等の信用取引に係るコストについては、取引の開始の際に説明いたします。 - 制度信用取引によって売買している株券等が、株式分割による株式を受ける権利又は株主に対する新株予約権等が付与されたことにより権利落ちとなったときは、金融商品取引所が定める方法によりこれらの権利の処理を行うことで、売り方・買い方双方の不公平をなくします。(注)ただし、株式分割の場合の権利の処理は、次のとおり、分割比率によってその方法が異なります。

⇒売買単位の整数倍の新株式が割り当てられる株式分割の場合(分割比率1:2等)株式分割の分割比率に応じて、制度信用取引の売付け又は買付けの数量を増加し、売買値(約

定値段)を減額します。

⇒上記以外の株式分割の場合(分割比率1:1.5等)

金融商品取引所が定める権利処理価格の分を最初の売買値(約定値段)より引き下げます。

(注)制度信用取引では、お客様が買い付けた株券等は、担保として金融商品取引業者に留保され、さらに、貸借取引を利用した場合には証券金融会社に留保されます。当該株券等に株式分割による株式を受ける権利又は株主に対する新株予約権等の権利が付与された場合、当該権利の行使をお客様が直接行うことができないため、上記のように金融商品取引所が制度信用取引の権利の処理についてルールを定めています。

なお、制度信用取引を行っている銘柄にこれらの権利が付与された場合でも、1事実上譲渡が禁止されるなど権利の引渡しができない場合、2権利行使を特定の条件に合致する株主のみに限定している場合など、譲渡性及び換金可能性、権利の行使に付された条件等を勘案して権利の処理を行うことが事実上不可能となりますので、当該権利の処理を行わない場合があります。また、権利の価値が事実上無価値又は無価値に等しい場合には権利処理を行う必要性がないと言えます。 - 配当金相当額については、その株式の配当金が確定したあと(通常、配当落ちの約3か月後)、配当落調整額を買い方は受け取り、売り方は支払うことになります。

- 証券金融会社は、貸借銘柄について、株券等の調達が困難となるおそれが生じた場合には、貸株利用につき注意を喚起することがあります。また、株券等の調達が困難となった場合には、貸株利用の制限または停止の措置を行うことがあります。この場合には、制度信用取引による新規の売付けや、買付けた銘柄の売却・現引きによる返済ができないことがあったり、制約されたりすることがあります。

- 制度信用取引によって売買している株券等について株主総会の議決権、株主帳簿閲覧権、株主優待券等の権利を放棄することになります。

※1裏付け資産が投資信託、投資証券等である場合には、その最終的な裏付け資産を含みます。

※2その額は、その時々の金利情勢、株券調達状況に基づき決定されますので、本書面上その金額等をあらかじめ記載することはできません。

信用取引に係る金融商品取引契約の概要

当社における信用取引については、以下によります。

- 顧客に信用を供与して行う株券等に係る次の取引

取引所金融商品市場又は外国金融商品市場の売買立会による市場への委託注文の媒介、取次ぎ又 は代理

株券等の売買の媒介、取次ぎ又は代理 - 顧客に信用を供与して行う株券等に係る次の取引

取引所金融商品市場又は外国金融商品市場の売買立会による市場への委託注文の媒介、取次ぎ又 は代理

株券等の売買の媒介、取次ぎ又は代理 - 信用取引に係る委託保証金又は代用有価証券の管理

金融商品取引契約に関する租税の概要

個人のお客様に対する課税は、以下によります。

- 信用取引における配当落調整額は、上場株式等の譲渡所得等の金額を算出する際に加味されます。

- 信用取引に係る上場株式等の譲渡による利益は、原則として、上場株式等の譲渡所得等として申告分離課税の対象となります。

- 信用取引に係る上場株式等の譲渡損益は、他の上場株式等(特定公社債等を含みます。)の利子、配当及び譲渡損益等との損益通算が可能です。また、確定申告により譲渡損失の繰越控除の適用を受けることができます。

法人のお客様に対する課税は、以下によります。

- 買付けを行ったお客様が受け取る配当落調整額については、法人税に係る所得の計算上、買付けに係る対価の額から控除されます。売付けを行ったお客様が支払う配当落調整額については、法人税に係る所得の計算上、売付けに係る対価の額から控除されます。

- 信用取引に係る上場株式等の譲渡による利益については、法人税に係る所得の計算上、益金の額に算入されます。

なお、詳細につきましては、税理士等の専門家にお問い合わせください。

当社が行う金融商品取引業の内容及び方法の概要等

当社が行う金融商品取引業は、主に金融商品取引法第28条第1項の規定に基づく第一種金融商品取引業であり、当社において信用取引を行われる場合は、以下によります。

- お取引にあたっては、あらかじめ「信用取引口座設定約諾書」に必要事項を記入のうえ、捺印して当社に差し入れ、信用取引口座を開設していただく必要があります。信用取引に関する金銭・有価証券は、すべてこの口座を通して処理されます。なお、約諾書については十分お読みいただき、その写しを保管してください。

- 信用取引口座の開設にあたっては、一定の投資経験、知識、資力等が必要ですので、場合によっては、口座の開設に応じられないこともあります。

- 信用取引で注文なさる際は、必ず「信用取引で」と明示してください。

- 金融商品取引所は信用取引の過度の利用を未然に防止するため、日々公表銘柄制度を設け、日々公表銘柄に関するガイドラインに該当した銘柄を「日々公表銘柄」としてその信用取引残高を日々公表します。

- お客様が当社に差し入れた委託保証金については、当社自身の財産とは分別して保管されております。したがって、万一、当社の経営が破綻した場合等であっても、委託保証金については、当社に対する債務を完全に履行している限り返還を受けることが可能です。これに対して、信用取引によって買付けた株券等及び信用取引によって株券等を売付けた場合の代金については、このような分別保管の対象とはなっておりません。したがって、万一、当社の経営が破綻した場合等においては、売り返済・買い返済及び現引き・現渡しによる信用取引の返済ができなくなる可能性があります。このため、このような場合には、原則として、通常の返済方法に代え、金融商品取引所が定めた株価等をもって金銭により清算を行っていただくことになります。この場合において、お客様の当社に対する金銭の支払請求権には一切優先的地位が与えられませんので、計算上利益が生じている場合であっても、これを受け取ることができない可能性があります。なお、当該債権は、投資者保護基金による補償対象にもなりませんので、あらかじめご承知おきください。

- 適格機関投資家(これに類する外国法人を含む。)が信用取引の売付けを行う場合及びそれ以外の投資家が行う信用取引の売付けのうち売付け1回あたりの数量が金融商品取引所の定める売買単位の50倍を超える場合には、「有価証券の取引等の規制に関する内閣府令」により価格規制を受けることとなりますので、注意してください。

- 信用取引により売買した株券等が、上場廃止、合併、株式交換、株式移転、減資等の措置に該当した場合は、お客様の建日に係わらず決済期日が繰り上げとなり、繰り上げ後の決済期日までに反対決済をしていただく場合があります。

- 買建玉と委託保証金として差入れていただいている株券等とが同一銘柄であるとき、これを「二階建取引」といいます。このような場合、当社では、一定の制限を設けることがあり、お取引できない場合があります。

- 注文された信用取引が成立すると、その内容をご確認いただくため、当社から「取引報告書」が交付されます。

- 万一、記載内容が相違しているときは、速やかに当社の管理責任者へ直接ご連絡下さい。

当社の概要

| 商号等 | 東武証券株式会社 金融商品取引業者 関東財務局長(金商)第120号 |

| 本店所在地 | 〒344-0061 埼玉県春日部市粕壁一丁目1番地1 |

| 加入協会 | 日本証券業協会 |

| 指定紛争解決機関 | 特定非営利活動法人 証券・金融商品あっせん相談センター (連絡先:0120-64-5005) |

| 資本金 | 420.4百万円 |

| 主な事業 | 金融商品取引業 |

| 設立年月 | 昭和23年3月 |

| 連絡先 | お取引のある営業店、又は本社お客様相談窓口 (電話:048-760-1826)にご連絡ください。 |

当社に対するご意見・苦情等に関するご連絡窓口

当社に対するご意見・苦情等に関しては、以下の窓口で承っております。

住 所:〒344-0061埼玉県春日部市粕壁一丁目1番地1

電話番号:048-760-1826

受付時間:月曜日~金曜日 9時00分〜17時00分(祝日を除く)

金融 ADR 制度のご案内

金融ADR制度とは、お客さまと金融機関との紛争・トラブルについて、裁判手続き以外の方法で簡易・迅速な解決を目指す制度です。

金融商品取引業等業務に関する苦情及び紛争・トラブルの解決措置として、金融商品取引法上の指定紛争解決機関である「特定非営利活動法人証券・金融商品あっせん相談センター(FINMAC)」を利用することができます。

住 所:〒103-0025東京都中央区日本橋茅場町二丁目1番1号第二証券会館

電話番号:0120-64-5005(FINMACは公的な第三者機関であり、当社の関連法人ではありません。)

受付時間:月曜日〜金曜日9時00分〜17時00分(祝日を除く)

信用取引の基本的な流れ

注1 信用取引口座の開設にあたっては、預り資産150万円以上、6ヵ月以上の現物株式取引実績などの一定の投資経験、知識、資力等が必要ですので、場合によっては口座の開設に応じられないこともあります。

注2 金利、貸株料等の取扱いについては、お客様と当社との合意によって決定されますので、事前に当社にご確認ください。

注3 委託保証金率の掛目については、市場の動向等により、金融商品取引所により変更される又は当社の判断により変更されることがありますのでご注意下さい。又、代用有価証券の掛目については、市場の動向等により、金融商品取引所により変更されることがありますのでご注意下さい。

代用有価証券の種類、代用価格等

委託保証金は、売買代金の30%以上で、かつ30万円以上が必要です。レバレッジ型ETF等の一部の銘柄の場合や市場区分、市場の状況等により、30%を上回る委託保証金が必要な場合がありますので、ご注意ください。また、有価証券により代用する場合の代用価格は、以下に掲げる有価証券の種類に応じて、前日時価にそれぞれの掛目を乗じた価格となります。

国債……………………………………95%以下

政府保証債……………………………90%〃

地方債・社債…………………………85%〃

金融債…………………………………85%〃

上場新株予約権付社債………………80%〃

上場株券………………………………80%〃

公社債投信……………………………85%〃

追加型株式投信………………………80%〃

単位型株式投信………………………80%〃(クローズド期間終了後のもの)

上場投資信託・上場投資証券………80%〃(EFT、不動産投信など)

※当社は、米国株券の信用取引代用有価証券及び米国通貨による信用取引委託保証金の差し入れのお取扱いを行いません。

委託保証金率の掛目については、市場の動向等により、金融商品取引所により変更される又は当社の判断により変更されることがありますのでご注意下さい。又、代用有価証券の掛目については、市場の動向等により、金融商品取引所により変更されることがありますのでご注意下さい。

注)信用取引口座の開設にあたっては、預り資産150万円以上、6ヶ月以上の現物株式取引実績などの一定の投資経験、知識、資力等が必要とさせていただきます。よって信用取引口座の開設に応じられないこともあります。

以 上

(2022.4)

(確認用)【1】取扱投資信託一覧

当社は、創業以来一貫して「地域密着」をモットーに営業活動を展開しております。 これからもお客様の大切な資金を安全かつ有利に運用されるよう価値のある情報提供と質の高いアドバイスを行い、 地域社会に貢献してまいります。

投資信託は、主に国内外の株式や公社債等の値動きのある有価証券等に投資いたしますので組み入れ有価証券等の価格の下落(価格変動リスク)、為替変動(為替リスク)、金利の変動影響により基準価格が下落し、損失を被ることがあります。

したがって、投資元本は保証されているものではなく、投資元本を割り込むことがあります。

投資信託にご投資いただく際には、販売手数料、信託報酬、組み入れ有価証券の売買および保管ならびに信託事務に係る諸経費、監査費用、信託財産保留額等を直接または間接的にご負担いただくことがあります。

これらの手数料や諸費用等はファンドごとに異なります。お申し込みにあたっれは、必ず投資信託説明書(交付目論見書)契約締結前交付等書面(目論見書補完書面を含む)をお読みください。

(ご注意)当社は、投資信託の「償還乗換優遇措置」は採用していません。

| 運用会社 | 商品分類/商品名 | リスクと手数料等 |

| HSBC投信 | 追加型投信/海外/株式 HSBC BRICs オープン | |

| 追加型投信/海外/株式 HSBC 新BRICs ファンド | ||

| 追加型投信/海外/株式 HSBC 中国株式ファンド (3ヶ月決算型) | ||

| 追加型投信/海外/株式 HSBC メキシコ株式オープン | ||

| 追加型投信/海外/株式 HSBC ブラジルオープン | ||

| 追加型投信/海外/株式 HSBC ブラジル株式ファンド (3ヶ月決算型) | ||

| 追加型投信/海外/株式 HSBC ロシアオープン | ||

| 追加型投信/内外/株式 HSBC 世界資源エネルギーオープン | ||

| 追加型投信/海外/株式 HSBC アジア・プラス | ||

| 追加型投信/海外/株式 HSBC アジア・プラス (3ヶ月決算型) | ||

| 追加型投信/海外/株式 HSBC インド株式ファンド (3ヶ月決算型) | ||

| 追加型投信/海外/債券 HSBC ブラジル債券オープン (毎月決算型) | ||

| アセットマネジメントOne | 追加型投信/海外/債券 DIAM 高格付インカム・オープン (毎月決算型) (愛称:ハッピークローバー) | |

| 追加型投信/海外/不動産投信 DIAM ワールド・リート・インカム・オープン (毎月決算コース) (愛称:世界家主倶楽部) | ||

| 追加型投信/海外/株式 DIAM 世界好配当株オープン (毎月決算コース) (愛称:世界配当倶楽部) | ||

| 追加型投信/海外/資産複合 DIAM 世界インカム・オープン (毎月決算コース) (愛称:世界三重奏) | ||

| 追加型投信/海外/株式 DIAM VIP フォーカス・ファンド (愛称:アジアン倶楽部) | ||

| 追加型投信/海外/債券 DIAM 高金利ソブリン債券ファンド (愛称:サラダボウル) | ||

| 追加型投信/海外/債券 DIAM 新興国ソブリンオープン通貨選択シリーズ <米ドルコース> | ||

| 追加型投信/海外/債券 DIAM 新興国ソブリンオープン通貨選択シリーズ <円コース> | ||

| 追加型投信/海外/債券 DIAM 新興国ソブリンオープン通貨選択シリーズ <豪ドルコース> | ||

| 追加型投信/海外/債券 DIAM 新興国ソブリンオープン通貨選択シリーズ <南アフリカランドコース> | ||

| 追加型投信/海外/債券 DIAM 新興国ソブリンオープン通貨選択シリーズ <ブラジルレアルコース> | ||

| 追加型投信/海外/債券 DIAM 新興国ソブリンオープン通貨選択シリーズ <中国元コース> | ||

| 追加型投信/国内/株式 DIAM 新興市場日本株ファンド | ||

| 追加型投信/国内/不動産投信 DIAM J-REIT オープン (2ヶ月決算コース) (愛称:オーナーズ・インカム2M) | ||

| 追加型投信/国内/不動産投信 DIAM J-REIT オープン (毎月決算コース) (愛称:オーナーズ・インカム) | ||

| 追加型投信/国内/株式 DIAM アジア関連日本株ファンド (愛称:JAPASIA(ジャパジア)) | ||

| 追加型投信/国内/株式 ブランドエクイティ | ||

| 追加型投信/国内/株式 新光日本インカム株式ファンド (3か月決算型) | ||

| 追加型投信/国内/株式 日本株オ-プン 新潮流 | ||

| 追加型投信/国内/株式 ジャパンニューエイジオープン | ||

| 追加型投信/国内/株式/インデックス型 インデックス マネジメント ファンド 225 | ||

| 追加型投信/海外/株式 新成長中国株式ファンド (愛称:シャングリラ) | ||

| 三菱UFJ国際投信 | 追加型投信/内外/債券 グローバル・ソブリン・オープン (毎月決算型) | |

| 追加型投信/内外/債券 グローバル・ソブリン・オープン (3ヶ月決算型) | ||

| 追加型投信/内外/債券 グローバル・ソブリン・オープン (1年決算型) | ||

| 追加型投信/内外/債券 グローバル・ソブリン・オープン (資産成長型) | ||

| 追加型投信/内外/株式 グリーン・テクノロジー株式ファンド (愛称:グリーン革命) 〈為替ヘッジあり〉 | ||

| 追加型投信/内外/株式 グリーン・テクノロジー株式ファンド (愛称:グリーン革命) 〈為替ヘッジなし〉 | ||

| 追加型投信/海外/債券 アジア・ソブリン・オープン (毎月決算型) | ||

| 追加型投信/海外/債券 ユーロランド・ソブリン・インカム | ||

| 追加型投信/海外/債券 エマージング・ソブリン・オープン (毎月決算型) | ||

| 追加型投信/海外/債券 エマージング・ソブリン・オープン (毎月決算型)為替ヘッジあり | ||

| 追加型投信/海外/債券 エマージング・ソブリン・オープン (1年決算型) | ||

| 追加型投信/国内/株式 ジャパニーズ・ドリーム・オープン | ||

| 追加型投信/内外/株式 グローバル・ヘルスケア&バイオ・オープン (Aコース) | ||

| 追加型投信/内外/株式 グローバル・ヘルスケア&バイオ・オープン (Bコース) | ||

| 追加型投信/内外/不動産投信 ワールド・リート・オープン (毎月決算型) | ||

| 追加型投信/内外/資産複合 グローバル財産三分法ファンド (毎月決算型) | ||

| 追加型投信/海外/株式 エマージング株式オープン | ||

| 追加型投信/海外/債券 米国ハイ・イールド債オープン (通貨選択型) <円コース> (毎月決算型) | ||

| 追加型投信/海外/債券 米国ハイ・イールド債オープン (通貨選択型) <米ドルコース> (毎月決算型) | ||

| 追加型投信/海外/債券 米国ハイ・イールド債オープン (通貨選択型) <豪ドルコース> (毎月決算型) | ||

| 追加型投信/海外/債券 米国ハイ・イールド債オープン (通貨選択型) <ブラジル・レアルコース> (毎月決算型) | ||

| 追加型投信/海外/債券 米国ハイ・イールド債オープン (通貨選択型) <トルコ・リラコース> (毎月決算型) | ||

| 大和投信 | 追加型投信/国内/株式 新世代成長株ファンド (愛称:ダイワ大輔) | |

| 追加型投信/国内/株式 デジタル情報通信革命 (愛称:0101) | ||

| 追加型投信/国内/株式 新経済大国日本 | ||

| 追加型投信/国内/株式 ダイワ・ジャパン・オープン (愛称:D.J.オープン) | ||

| 追加型投信/海外/株式 ダイワ・チャイナ・ファンド | ||

| T&Dアセットマネジメント | 追加型投信/国内/株式 T&D日本株式投信(通貨選択型)米ドルコース (愛称:ダブルウィン) | |

| 追加型投信/国内/株式 T&D JPX日経400投信 (通貨選択型) 米ドルコース (愛称:JPX日経ダブルウィン) | ||

| 追加型投信/国内/株式 大同リサーチ&アクティブオープン (愛称:RAO(らお)) | ||

| 追加型投信/海外/資産複合 豪州高配当ツインαファンド (毎月分配型) | ||

| 追加型投信/海外/株式 T&Dインド中小型株ファンド (愛称:ガンジス) | ||

| 追加型投信/海外/株式 ブラジル株式ツインαファンド (毎月分配型) シングルα・米ドルコース | ||

| 追加型投信/海外/株式 ブラジル株式ツインαファンド (毎月分配型) ツインα・コース | ||

| 追加型投信/国内/株式 ROE日本株ファンド | ||

| 追加型投信/国内/株式/インデックス型 225インデックスファンド | ||

| 日興アセット | 追加型投信/内外/株式 ミュータント | |

| 追加型投信/内外/株式 日興エボリューション | ||

| 追加型投信/国内/株式 日興アクティブ・ダイナミクス (愛称:投資力学) | ||

| 追加型投信/国内/株式/インデックス型 インデックスファンド225 | ||

| 追加型投信/国内/株式/インデックス型 インデックスTSP | ||

| 野村アセット | 追加型投信/国内/株式/インデックス型 株式インデックス225 | |

| 追加型投信/国内/株式 ノムラ・ジャパン・オープン | ||

| 追加型投信/内外/資産複合/特殊型 (ロング・ショート型) 野村ワールドスターオープン | ||

| 楽天投信 | 追加型投信/国内/株式/特殊型 (ブル・ベア型) 楽天日本株トリプル・ブル | |

| 追加型投信/国内/株式/特殊型 (ブル・ベア型) 楽天日本株トリプル・ベアⅣ | ||

| 追加型投信/国内/株式/特殊型 (ブル・ベア型) 楽天日本株4.3倍ブル | ||

| 追加型投信/海外/不動産投信 楽天USリート・トリプルエンジン (レアル) (毎月分配型) | ||

| 追加型投信/海外/不動産投信 楽天USリート・トリプルエンジン (豪ドル) (毎月分配型) | ||

| 追加型投信/海外/不動産投信 楽天USリート・トリプルエンジン (トルコリラ) (毎月分配型) | ||

| 岡三アセットマネジメント | 追加型投信/海外/不動産投信 ワールド・リート・セレクション (アジア) | |

| 追加型投信/海外/不動産投信 ワールド・リート・セレクション (アジア) (年2回決算型) | ||

| 追加型投信/海外/株式 アジア・オセアニア好配当成長株オープン (毎月分配型) | ||

| 追加型投信/国内/株式 ニッポン創業経営者ファンド リーダーズ | ||

| 追加型投信/国内/株式 次世代モビリティオープン (為替ヘッジあり) | ||

| 追加型投信/国内/株式 次世代モビリティオープン (為替ヘッジなし) | ||

| 追加型投信/海外/株式 米国連続増配成長株オープン(3ヵ月決算型) | ||

| 追加型投信/海外/株式 米国バイオ&テクノロジー株オープン | ||

| 追加型投信/海外/株式 米国連続増配成長株オープン | ||

| 追加型投信/海外/株式 シェール関連株オープン | ||

| 追加型投信/海外/株式 米国好配当リバランスオープン (年2回決算型) (為替ヘッジあり) | ||

| 追加型投信/海外/株式 米国好配当リバランスオープン (年2回決算型) (為替ヘッジなし) | ||

| 追加型投信/国内/株式 ニッポン成長株オープン | ||

| 追加型投信/国内/株式 日本連続増配成長株オープン | ||

| 追加型投信/国内/株式 新経済成長ジャパン | ||

| キャピタルアセットマネジメント | 追加型投信/国内/株式 CAM ESG日本株ファンド | |

| 追加型投信/内外/株式 世界ツーリズム株式ファンド |

(確認用)【2-5】世界の株式(国内株式・海外株式等)型投資信託

(購入時手数料、信託報酬(年率)、信託財産留保額は税込)

| ファンド名 | 投信委託会社 | ファンドの特色 | 購入時 手数料 | 信託 報酬 | 信託財産 留保額 | 購入単位 |

| 世界ツーリズム株式ファンド(世界の旅) | キャピタルアセットマネジメント | 主として世界各国・地域の取引所に上場している旅行関連企業が発行する株式等に投資し、信託財産の中長期的な成長を目指します。外貨建て資産については、原則として為替ヘッジを行いません。 | 3.30% 以内 | 1.9360% | 換金申込 受付日の 翌営業日の 基準価格に 対して 0.3% | 10万口以上 1万口単位 |

| HSBC 世界資源 エネルギー オープン | HSBC投信 | 「HSBC世界資源エネルギーマザーファンド」への投資を通じて、主に世界の資源・エネルギー関連の株式等に投資することにより、信託財産の中長期的な成長を目指します。 | 3.30% 以内 | 2.090% | ありません | 10万口以上 1万口単位 |

| グリーン・テクノロジー 株式ファンド (グリーン革命) 〈為替ヘッジあり〉 | 三菱UFJ 国際投信 | 日本を含む世界各国のグリーン・テクノロジー関連企業の株式等(DR(預託証書)を含みます。)を主要投資対象とします。株式等の組入比率は高位を維持することを基本とします。 | 3.30% 以内 | 1.9250% | ありません | 10万口以上1万口単位 |

| グリーン・テクノロジー 株式ファンド (グリーン革命) 〈為替ヘッジなし〉 | 三菱UFJ 国際投信 | 日本を含む世界各国のグリーン・テクノロジー関連企業の株式等(DR(預託証書)を含みます。)を主要投資対象とします。株式等の組入比率は高位を維持することを基本とします。 | 3.30% 以内 | 1.9250% | ありません | 10万口以上1万口単位 |

| グローバル・ヘルスケア & バイオ・オープン (Aコース) (健太) | 三菱UFJ 国際投信 | 世界主要先進国市場の中から、製薬、バイオテクノロジー、医療製品、医療・健康サービス関連のヘルスケア・バイオ関連企業の株式に分散投資を行います。原則として為替ヘッジを行います。 | 3.30% 以内 | 2.420% | 換金時に 基準価額に 0.3%の率を 乗じて得た額 | 1万口以上 1万口単位 |

| グローバル・ヘルスケア & バイオ・オープン (Bコース) (健太) | 三菱UFJ 国際投信 | 世界主要先進国市場の中から、製薬、バイオテクノロジー、医療製品、医療・健康サービス関連のヘルスケア・バイオ関連企業の株式に分散投資を行います。原則として為替ヘッジを行いません。 | 3.30% 以内 | 2.420% | 換金時に 基準価額に 0.3%の率を 乗じて得た額 | 1万口以上 1万口単位 |

| ミュータント | 日興 アセット マネジメント | 世界で起こるトレンドを捉え、進化・成長し続ける企業、新しいビジネスモデルを構築することにより自ら市場を開拓する企業、経営革新に基づき「選択と集中」を実行し新しい分野へ向け変身する企業の株式に厳選投資します。 | 3.30% 以内 | 1.980% | 換金時に 基準価額に 0.5%の率を 乗じて得た額 | 1万口以上 1万口単位 |

| 日興 エボリューション | 日興 アセット マネジメン | 急成長企業を早くに投資することを目指し、グローバルトレンドの分析に基づく仮説(テーマ)を立て、銘柄を選定します。日本株式が中心ですが、外国株式にも投資することがあり、下落局面では指数先物による売りヘッジや米国国債の投資を行うことがあります。 | 3.30% 以内 | 1.9470% | 換金時に 基準価額に 0.5%の率を 乗じて得た額 | 1万口以上 1万口単位 |

(確認用)【3-7】国際グローバル

(購入時手数料、信託報酬(年率)、信託財産留保額は税込)

| ファンド名 | 投信委託会社 | ファンドの特色 | 購入時 手数料 | 信託 報酬 | 信託財産 留保額 | 購入単位 |

| 世界ツーリズム株式ファンド(世界の旅) | キャピタルアセットマネジメント | 主として世界各国・地域の取引所に上場している旅行関連企業が発行する株式等に投資し、信託財産の中長期的な成長を目指します。外貨建て資産については、原則として為替ヘッジを行いません。 | 3.30% 以内 | 1.9360% | 換金申込 受付日の 翌営業日の 基準価格に 対して 0.3% | 10万口以上 1万口単位 |

| グリーン・テクノロジー 株式ファンド (グリーン革命) 〈為替ヘッジあり〉 | 三菱UFJ 国際投信 | 日本を含む世界各国のグリーン・テクノロジー関連企業の株式等(DR(預託証書)を含みます。)を主要投資対象とします。株式等の組入比率は高位を維持することを基本とします。 | 3.30% 以内 | 1.9250% | ありません | 10万口以上1万口単位 |

| グリーン・テクノロジー 株式ファンド (グリーン革命) 〈為替ヘッジなし〉 | 三菱UFJ 国際投信 | 日本を含む世界各国のグリーン・テクノロジー関連企業の株式等(DR(預託証書)を含みます。)を主要投資対象とします。株式等の組入比率は高位を維持することを基本とします。 | 3.30% 以内 | 1.9250% | ありません | 10万口以上1万口単位 |

| グローバル・ソブリン・オープン (毎月決算型) | 三菱UFJ 国際投信 | 世界主要先進国の、信用力の高いソブリン債券を主要投資対象とし、国際分散投資を行い、安定的な利子収入の確保と、金利・為替見通しに基づく運用戦略により収益の獲得を目指します。 | 1.65% 以内 | 1.375% | 換金時に 基準価額に 0.5%の率を 乗じて得た額 | 1万口以上 1万口単位 |

| グローバル・ソブリン・オープン (3ヵ月決算型) | 三菱UFJ 国際投信 | 世界主要先進国の、信用力の高いソブリン債券を主要投資対象とし、国際分散投資を行い、安定的な利子収入の確保と、金利・為替見通しに基づく運用戦略により収益の獲得を目指します。 | 1.65% 以内 | 1.375% | 換金時に 基準価額に 0.5%の率を 乗じて得た額 | 1万口以上 1万口単位 |

| グローバル・ソブリン・オープン (1年決算型) | 三菱UFJ 国際投信 | 世界主要先進国の、信用力の高いソブリン債券を主要投資対象とし、国際分散投資を行い、安定的な利子収入の確保と、金利・為替見通しに基づく運用戦略により収益の獲得を目指します。 | 1.65% 以内 | 1.375% | 換金時に 基準価額に 0.5%の率を 乗じて得た額 | 1万口以上 1万口単位 |

| グローバル・ソブリン・オープン (資産成長型) | 三菱UFJ 国際投信 | 世界主要先進国の信用力の高いソブリン債券を主要投資対象とし国際分散投資を行い安定的な利子収入の確保と金利・為替見通しに基づく運用戦略により収益の獲得を目指します。信託財産の成長に資することに配慮し収益の分配を行わないことがあります。 | 1.65% 以内 | 1.375% | 換金時に 基準価額に 0.5%の率を 乗じて得た額 | 1万口以上 1万口単位 |

| グローバル 財産3分法 ファンド (毎月決算型) | 三菱UFJ 国際投信 | マザーファンドを通じて、世界各国の株式、リート、新興国の債券の分散投資をし、各マザーファンドへ純資産総額に対して3分の1程度の投資をし、各投資割合が一定の範囲内となるよう調整します。 | 3.30% 以内 | 1.5730% | 換金時に 基準価額に 0.25%の率を 乗じて得た額 | 10万口以上 1万口単位 |

| ワールド・リート・オープン (毎月決算型) | 三菱UFJ 国際投信 | 世界各国の様々な業種のリートに分散投資することで、リート自体が持つ分散効果がさらに拡大され、特定の国、特定の業種の景気変動の影響を受けるリスク等を分散・軽減する効果が期待されます。 | 2.75% 以内 | 1.705% | ありません | 10万口以上 1万口単位 |

| グローバル・ヘルスケア & バイオ・オープン (Aコース) (健太) | 三菱UFJ 国際投信 | 世界主要先進国市場の中から、製薬、バイオテクノロジー、医療製品、医療・健康サービス関連のヘルスケア・バイオ関連企業の株式に分散投資を行います。原則として為替ヘッジを行います。 | 3.30% 以内 | 2.420% | 換金時に 基準価額に 0.3%の率を 乗じて得た額 | 1万口以上 1万口単位 |

| グローバル・ヘルスケア & バイオ・オープン (Bコース) (健太) | 三菱UFJ 国際投信 | 世界主要先進国市場の中から、製薬、バイオテクノロジー、医療製品、医療・健康サービス関連のヘルスケア・バイオ関連企業の株式に分散投資を行います。原則として為替ヘッジを行いません。 | 3.30% 以内 | 2.420% | 換金時に 基準価額に 0.3%の率を 乗じて得た額 | 1万口以上 1万口単位 |

| 野村 ワールド スター オープン | 野村 アセット マネジメント | 世界各国の株式及び債券を実質的な主要投資対象とし、先物・オプション等のデリバティブおよびスワップ取引を適宜活用し、運用の効率化に努めることを基本とします。 | 2.20% | 1.5620% | ありません | 1万口以上 1万口単位 |

| ミュータント | 日興 アセット マネジメント | 世界で起こるトレンドを捉え、進化・成長し続ける企業、新しいビジネスモデルを構築することにより自ら市場を開拓する企業、経営革新に基づき「選択と集中」を実行し新しい分野へ向け変身する企業の株式に厳選投資します。 | 3.30% 以内 | 1.980% | 換金時に 基準価額に 0.5%の率を 乗じて得た額 | 1万口以上 1万口単位 |

| 日興 エボリューション | 日興 アセット マネジメント | 急成長企業を早くに投資することを目指し、グローバルトレンドの分析に基づく仮説(テーマ)を立て、銘柄を選定します。日本株式が中心ですが、外国株式にも投資することがあり、下落局面では指数先物による売りヘッジや米国国債の投資を行うことがあります。 | 3.30% 以内 | 1.9470% | 換金時に 基準価額に 0.5%の率を 乗じて得た額 | 1万口以上 1万口単位 |

| DIAM 世界インカム・オープン (毎月決算コース) (世界三重奏) | アセット マネジメントOne | マザーファンドを通じて、主要投資対象として高格付資源国の公社債に50%、外国の好配当利回り株式に25%、外国のリートに25%を基本資産配分として投資を行い、毎月決算で、安定的な収益の分配を継続的に行うことを目指します。 | 2.20% 以内 | 1.320% | 換金時に 基準価額に 0.3%の率を 乗じて得た額 | 10万口以上 1万口単位 |

| DIAM ワールド・リート・インカム・オープン (毎月決算コース) (世界家主倶楽部) | アセット マネジメントOne | 日本を除く世界各国のリートを主要投資対象とし、毎月決算を行い、原則として配当等収益を中心に安定した収益分配を継続的に行うことを目指します。 | 3.30% 以内 | 1.738% | 換金時に 基準価額に 0.3%の率を 乗じて得た額 | 10万口以上 1万口単位 |

| DIAM 世界好配当株オープン (毎月決算コース) (世界配当俱楽部) | アセット マネジメントOne | 主として世界各国(日本を除く)の好配当株式に投資し、安定的な配当収入およびキャピタルゲインを享受することを目指し、毎月決算を行い、原則として配当等収益を中心に分配を行うことを目指します。 | 3.30% 以内 | 1.210% | 換金時に 基準価額に 0.3%の率を 乗じて得た額 | 10万口以上 1万口単位 |

| DIAM 高格付インカム・オープン (毎月コース) (ハッピークローバー) | アセット マネジメントOne | マザーファンドを通じ、実質的に高格付資源国の公社債に投資し、安定した収益の確保と信託財産の中長期的な成長を目指します。主な投資対象は、カナダ、オーストラリア、ニュージーランド、ノルウェー(2017年6月末時点)の公社債です。 | 2.20% | 1.10% | 換金時に 基準価額に 0.2%の率を 乗じて得た額 | 10万口以上 1万口単位 |

| DIAM 高金利ソブリン 債券ファンド (毎月決算型) (サラダボウル) | アセット マネジメントOne | マザーファンドへの投資を通じて、A格相当以上の高金利国のうち原則として上位10ヶ国程度に厳選してソブリン債に投資し、原則として、10通貨程度に概ね均等配分して為替リスクの低減を目指します。 | 3.30% 以内 | 1.210% | 換金時に 基準価額に 0.2%の率を 乗じて得た額 | 10万口以上 1万口単位 |

| HSBC 世界資源 エネルギー オープン | HSBC投信 | 「HSBC世界資源エネルギーマザーファンド」への投資を通じて、主に世界の資源・エネルギー関連の株式等に投資することにより、信託財産の中長期的な成長を目指します。 | 3.30% 以内 | 2.090% | ありません | 10万口以上 1万口単位 |

新型コロナウイルス感染症対策

当社は、お客様をはじめ従業員とその家族の安全確保の観点から、

従業員の体調管理に努め、手洗い、うがいや咳エチケット等を徹底し、

感染拡大防止に日々努めております。

加えて、営業員においては営業車での通勤を許可して感染防止に努めて

おり、その他、電車通勤の社員においても通勤時間帯を確認し、一部の社

員には時差通勤を認めております。尚、車内ではマスクの着用はもちろん

のこと、混雑等を意識しながら通勤するよう徹底しています。